|

|

Обзоры прессы

|

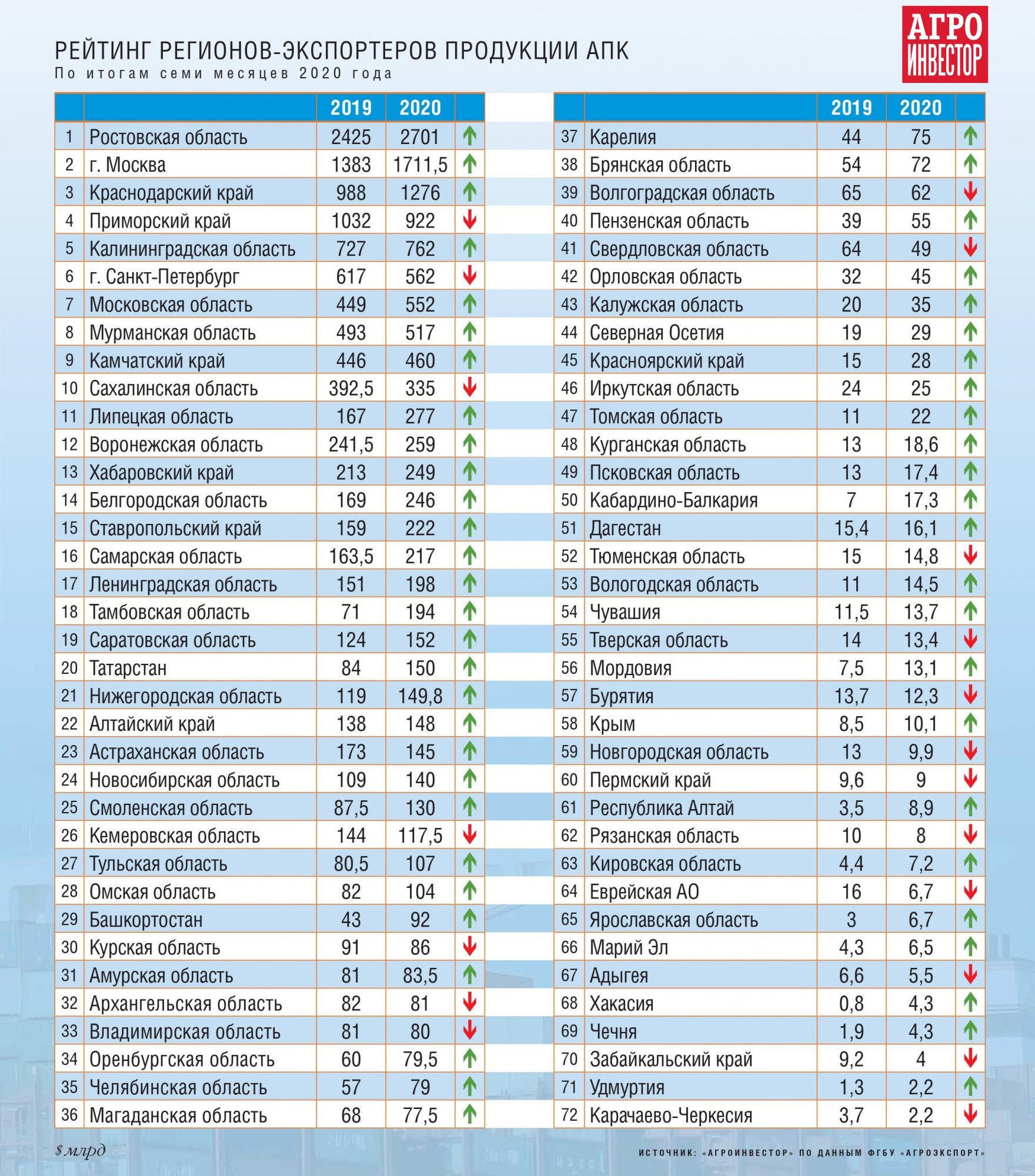

Откуда экспорт. Рейтинг регионов по объему вывоза продукции АПК / Агроинвестор06.10.2020Развитие внешней торговли остается одной из стратегических задач сельского хозяйства. Сейчас в этот процесс вовлечены 72 из 85 регионов страны. При этом 68% от общего объема отгрузок в стоимостном выражении за семь месяцев этого года обеспечил топ-10. Главные экспортные категории продуктов — по-прежнему зерно, масложировая продукция, рыба и морепродуктыПлановый показатель объема экспорта российской продукции АПК на 2020 год составляет $25 млрд, и увеличение объемов поставок остается главной задачей отрасли, несмотря на коррективы, внесенные пандемией, сказал в начале сентября министр сельского хозяйства Дмитрий Патрушев. На ту дату план по вывозу был выполнен на 68%, отмечал он. «Агроинвестор» решил проанализировать, как формируются отгрузки продовольствия за рубеж в региональном разрезе. За основу были взяты данные по экспорту ФГБУ «Агроэкспорт» Минсельхоза за семь месяцев этого года. Непрозрачная статистикаПо мнению опрошенных «Агроинвестором» экспертов, таможенная статистика по регионам не отражает реальной картины по экспорту. Ее следует воспринимать «как некий аналитический ориентир», предлагает руководитель Центра отраслевой экспертизы Россельхозбанка Андрей Дальнов. Экспорт в статистике, как правило, относят к тому региону, где располагается компания-интегратор, которая непосредственно занята вывозом продукции АПК за рубеж. Торговые компании зачастую зарегистрированы вблизи крупных портов и таможенных переходов, через которые осуществляются экспортные поставки. «Поэтому доля в экспорте таких регионов, как Краснодарский край и Ростовская область, может быть выше, а доля ряда регионов, расположенных дальше от границы, скорее всего, окажется ниже, — поясняет эксперт. — Наиболее ярким примером здесь является более чем десятикратная разница в экспортных поставках из Ростовской области и Ставропольского края при сопоставимом уровне развития сельского хозяйства». Экспортный рейтинг регионов на самом деле связан не с их географическим положением, а скорее с особенностью отрасли, которая обеспечивает основные показатели экспорта, соглашается директор центра компетенций в АПК КПМГ в России и СНГ Илья Строкин. Можно рассмотреть данные таможни с точки зрения основных экспортных категорий российского АПК — зерновые, рыба и масложировые товары. На позицию же региона в рейтинге будет влиять именно факт вывоза продукции с его территории, а не ее производство. Так, флоты, откуда экспортируются красные и белые виды рыб, находятся во Владивостоке и Мурманске, соответственно, эти регионы являются одними из лидеров по экспорту рыбной продукции, приводит пример эксперт. «Зерно же собирается из разных регионов — Воронежа, Волгограда, Саратова, Самары, а экспортируется, по сути, всего из двух — Ростова-на-дону и Краснодара, оно аккумулируется на перевалочных элеваторах этих регионов, выходит на рынок и учитывается как экспорт оттуда, при том что производится оно по всей стране, — продолжает он. — Такая же логика и в поставках подсолнечного масла: маслосемена закупаются на переработку по всей стране, а основные перерабатывающие мощности сосредоточены в Ростовской области, которая является крупнейшим центром по переработке, и в Краснодарском крае». В Калининграде также находятся мощные заводы, принадлежащие ГК «Содружество», которая инвестировала в переработку масличных. Продукция со всей России, которая приходит на эти заводы, также в конечном счете экспортируется именно из Калининградской области, повышая ее позицию в рейтинге. Таким образом получается, что регионы из центра страны не входят в топ-10, так как работают на сырьевую базу, которая вывозится через порты экспорта, делает вывод Строкин. Учетной же политики по перемещению сельхозпродукции внутри страны не ведется, что делает систему непрозрачной. «С одной стороны, было бы полезно учитывать ВВП и внутреннее потребление каждого из регионов, но для этого необходимо разработать сложную систему прослеживаемости товаров», — заключает он. В таможенной статистике довольно часто наблюдается ситуация, когда в качестве региона импорта/экспорта регистрируется регион, не имеющий отношения к непосредственному производству продукции, но оснащенный крупными логистическими хабами (морскими портами, аэропортами, погранпереходами), отмечает и старший консультант практики «Стратегическое консультирование» компании «НЭО Центр» Анастасия Сысоева. Это объясняется особенностями формирования торговых партий продукции и, в частности, регионом регистрации юридического лица — декларанта этих партий. Так, в топ-10 крупнейших регионов экспорта агропродовольственного сырья (например, зерна, маслосемян и пр.) входят г. Москва и г. Санкт-Петербург, в которых сельскохозяйственное производство в принципе отсутствует, но широко представлены организации оптовой торговли. Среди остальных лидеров рейтинга Калининградская, Ростовская области, Краснодарский край и др., в которых развито собственное производство, но его объем меньше декларируемого объема вывоза. По словам эксперта, подобных искажений нет только в секторе экспорта рыбы и морепродуктов, поскольку и вылов, и внешнеторговые операции осуществляются через одну и ту же инфраструктуру — морские порты. Цифры «Агроэкспорта» некорректны, категоричен председатель комитета Законодательного Собрания Ульяновской области шестого созыва по бюджету и экономической политике Александр Чепухин. «Уже давно в Минсельхозе поднимался вопрос о пересмотре принципов учета объемов экспорта агропродукции в регионах, — акцентирует внимание он. — Проблема в том, что они попадают в статистику того региона, где идет затаможивание грузов. А как быть Ульяновску, у которого нет порта? Большей частью наши производители везут продукцию в Новороссийск и Таганрог».

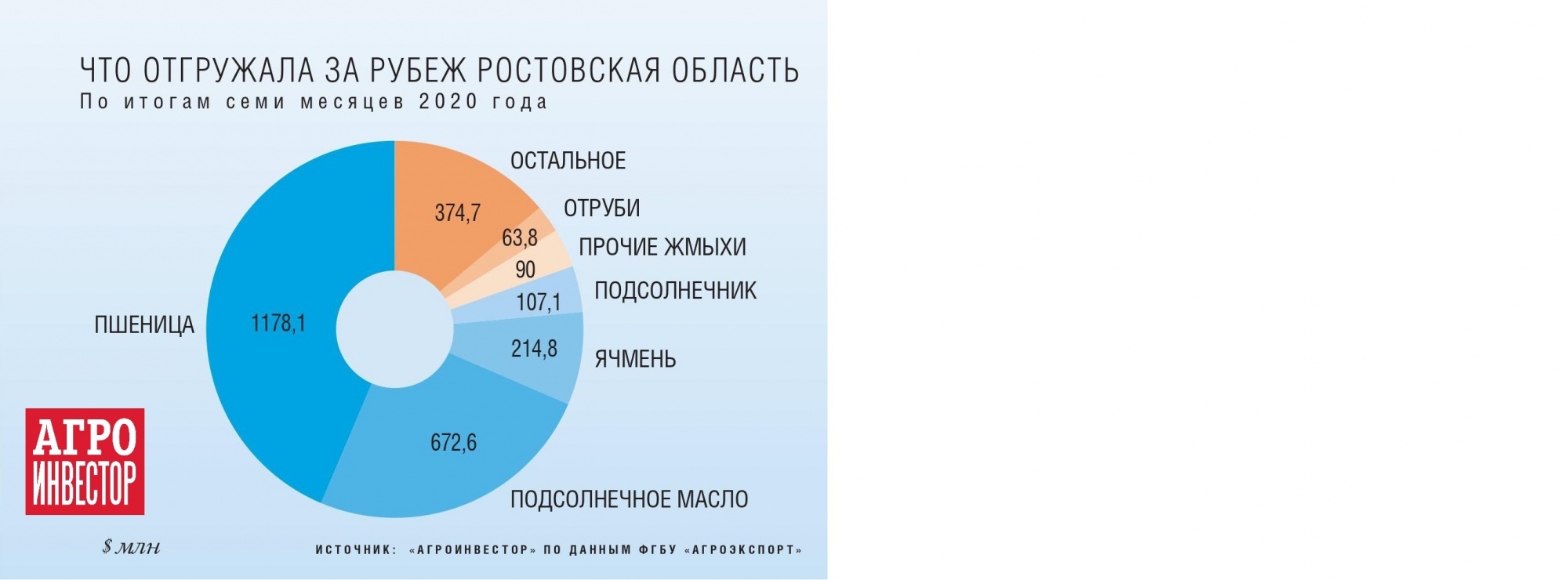

Топ-10 крупнейшихТем не менее другой статистикой мы пока не располагаем. Таким образом, согласно данным «Агроэкспорта», за указанный период внешнюю торговлю в том или ином объеме осуществляли 72 из 85 регионов страны. Общий вывоз в стоимостном выражении за семь месяцев 2020-го составил $14,4 млрд. Годом ранее за январь — июль экспорт оценивался ведомством в $12,6 млрд. Тогда 71% от объема поставок в целом обеспечили 10 регионов. В этом году первая десятка не изменилась, однако ее доля немного сократилась — до 68%. Восемь из этих десяти регионов имеют прямые выходы к морю в разных частях нашей страны. Возглавляет топ-10 крупнейших регионов-экспортеров сельхозпродукции Ростовская область. За семь месяцев объем ее вывоза «Агроэкспорт» оценивает в $2,7 млрд (в 2019-м — $2,4 млрд). 53% ($1,4 млрд) в отгрузках из региона ожидаемо приходится на зерно (благодаря наличию портов и высокому производству), почти 29% ($774 млн) — на товары масложирового сегмента, 13% ($346 млн) — на прочую продукцию, среди которой семена подсолнечника и масличного льна, отруби, зернобобовые и другая продукция. Выход к морю и звание крупнейшего производителя зерна (не считая 2020 года, когда в лидеры по урожаю вышла Ростовская область) обеспечивают третье место в рейтинге Краснодарскому краю с объемом почти $1,27 млрд (в 2019-м — $988 млн) за январь — июль. Как и у лидера списка, наибольшую долю в отгрузках Кубани составляют зерновые культуры — 58% ($738 млн). 20% ($261,4 млн) в общем экспорте из региона занимает масложировая продукция. Около 11% ($139 млн) приходится на товары пищевой и перерабатывающей промышленности, в частности сахар, свекловичный жом, мелассу, пиво, экстракты кофе и чая и пр. В топ-10 находятся сразу три региона Дальнего Востока — Приморский край (4-я позиция в рейтинге), Сахалинская область (10-я) и Камчатка (9-я). При этом первые два сократили поставки: Приморье с $1,03 млрд за семь месяцев прошлого года до $922 млн за аналогичный период в 2020-м, а Сахалин — с $392,5 млн до $335 млн соответственно. Снижение объемов произошло за счет уменьшения отгрузок рыбы и морепродуктов, которые являются для регионов основной статьей экспорта. Так, на эту продукцию приходится 86% от общего объема вывоза из Приморского края и 96% — из Сахалинской области. В структуре поставок за рубеж Камчатского края рыба и морепродукты занимают 97%, но, в отличие от соседей, регион в этом году нарастил объемы вывоза до $460 млн с $446 млн в 2019-м. Среди другой продукции заметна в структуре экспорта Камчатки и Сахалина лишь мясная мука. Приморье, помимо нее, отгружает на внешние рынки также соевые бобы и кукурузу. В десятке две области Северо-Западного федерального округа. Калининградская занимает пятое место с объемом $762 млн (в 2019-м — $727 млн). Значительную долю вывоза обеспечивает региону крупнейший российский переработчик сои компания «Содружество», которая, как известно, отправляет большую часть своей продукции за рубеж. На товары масложировой отрасли в экспорте из области приходится 69% ($529 млн). Около 14% — $105,6 млн — в структуре вывоза принадлежит прочей продукции АПК (семена масличных и зернобобовые культуры). Доля поставок зерна в общем экспортном объеме занимает 7%, или $54,2 млн. На восьмой строке рейтинга — Мурманская область. За январь — июль 2020 года из этого региона было отправлено за рубеж сельхозпродукции на $517 млн (в 2019-м — $493 млн). 99,9% отгрузок приходится на рыбу и морепродукты. Московская область в списке крупнейших регионов-экспортеров находится на седьмой позиции — $552 млн (в 2019-м — $449 млн). Примерно половину этого объема обеспечивает продукция пищепрома — шоколад, сладкие безалкогольные напитки, мучные и сахаристые кондитерские изделия и пиво. Также заметна доля прочих товаров — 24,6%, среди которых корм для животных, переработанные овощи и фрукты, макаронные изделия, спирт и спиртосодержащие напитки крепостью менее 80°. К третьей группе активно экспортируемых из Подмосковья товаров относится мясная и молочная продукция. Причем за год регион увеличил ее отгрузки за рубеж более чем в два раза — до $122,2 млн с $57,3 млн в 2019-м. Особняком в топ-10 стоят Москва и Санкт-Петербург. Первая занимает в рейтинге второе место с объемом $1,7 млрд (в 2019-м — $1,4 млрд). Второй находится на шестой строке — $562 млн ($617 млн). Говорить о производстве продукции АПК в столице не приходится, тем более о зерне, на которое в общих отгрузках из Москвы приходится 59%. Однако город является крупнейшим перевалочным хабом, к тому же заметная доля экспортеров зарегистрирована именно в Москве, где и подает свою отчетность. В Санкт-Петербурге цифры более приближены к реальности. Основную долю экспорта (32%) составляет продукция пищевой и перерабатывающей промышленности — сигареты, чай, пиво, кофе и пр., которые вполне могут производиться и в самом городе.

Регионы работаютКонечно, можно спорить о прозрачности статистики, и все же то, что Ростовская область лидирует в рейтинге с заметным отрывом, — не только результат некорректной трактовки цифр, но и заслуга местных экспортеров. «Экспорт является одним из важнейших направлений деятельности для хозяйствующих субъектов и приоритетным направлением развития для региона в целом, — комментирует первый замгубернатора Ростовской области Виктор Гончаров (курирует вопросы агропромышленного комплекса, рынка сельскохозяйственной продукции, сырья и продовольствия, торговой деятельности, природных ресурсов и экологии). — Выгодное экономико-географическое расположение, развитая транспортная инфраструктура, высокая обеспеченность трудовыми ресурсами, агроклиматические условия, наличие обширных черноземных пахотных земель, которые благоприятны для сельскохозяйственного производства, позволяют нашему региону занимать лидирующие позиции в вывозе продукции АПК». Второй год в Ростовской области реализуется федеральный и региональный проект «Экспорт продукции АПК» в рамках нацпроекта «Международная кооперация и экспорт». В целях поддержки и развития экспортно-ориентированных производств им предоставляются льготные краткосрочные кредиты на срок до одного года и льготные инвестиционные кредиты на срок от двух до 15 лет под процентную ставку не более 5% при условии увеличения вывоза. По итогам 2019 года и текущего периода 2020 года предоставлены пять льготных кредитов для четырех компаний-экспортеров на сумму 22,4 млрд руб., сообщает Гончаров. «В мае постановлением Правительства список получателей и направлений использования льготных кредитов по экспортному направлению был расширен, — обращает внимание он. — Теперь их могут получить не только производители сельскохозяйственной продукции, но предприятия-экспортеры, элеваторы, а также предусмотрено предоставление займов на цели развития рыболовства и аквакультуры». По данным первого замгубернатора со ссылкой на ФТС, с начала года и на середину сентября объем поставок продовольственных товаров из региона составил 13,8 млн т на сумму почти $3,6 млрд, что, соответственно, на 18,6% и на 18,1% больше, чем годом ранее. Основная доля вывоза принадлежит зерновым культурам — 10,6 млн т, или $2,2 млрд. Отгрузки продукции масложировой отрасли составили 1,5 млн т на $817 млн, приводит цифры чиновник. Причем доля этой группы товаров увеличилась по сравнению с прошлым годом с 25% до 28%. Также наблюдается рост объемов экспорта рыбы и морепродуктов, мясной и молочной продукции, продукции пищевой и перерабатывающей промышленности, перечисляет Гончаров. «Сейчас наша основная задача — наращивание объемов экспорта продукции несырьевой неэнергетической группы среднего и верхнего передела (переработанная продукция)», — подчеркивает он. Целевой показатель экспорта продукции АПК для Ростовской области за весь 2020 год — $5 млрд. Высокое место в рейтинге Калининградской области объясняется несколькими факторами, отмечает министр сельского хозяйства региона Наталья Шевцова. «Это и природно-климатические условия, и единственный незамерзающий порт России на Балтийском море, и особое геополитическое положение региона, и близость стран Европейского союза, и действие режима особой экономической зоны, — перечисляет она. — Все это создает уникальные условия для развития экспорта отечественной сельскохозяйственной продукции». В регионе активно развивается производство рапса, сои, зерновых культур. В прошлом году Калининградская область установила рекорд по производству зерна, собрав 680,4 тыс. т, что позволило увеличить экспорт именно калининградского зерна в 2,2 раза до $48,8 млн, продолжает министр. Также область стабильно входит в число лидеров среди российских регионов по урожайности рапса, а в 2019 году и вовсе заняла первое место по этому показателю — 30,4 ц/га. «В последние годы у нас наблюдается устойчивый рост надоев молока, по прошлому году Калининградская область стала третьей в стране, получив в среднем на одну корову 8764 кг (в сельхозпредприятиях), что на 40% выше общероссийского показателя», — делится Шевцова. По предварительным данным ФТС, по состоянию на конец августа объем экспорта продукции АПК из Калининградской области составил $875,4 млн, что на 8% больше уровня аналогичного периода 2019 года. В структуре отгрузок основную долю занимает продукция масложировой отрасли (65%), 9% приходится на рыбу и морепродукты, 8% — на зерно. География поставок калининградской продукции включает более 70 стран мира, из которых главные покупатели — Китай, Норвегия, Беларусь, Алжир и Нидерланды. «По итогам 2020 года объем вывоза продукции АПК из нашей области составит $1,16 млрд, — рассчитывает министр. — Это примерно 92% к уровню 2019-го». Основные причины снижения отгрузок — сокращение экспорта зерновых в связи с уменьшением поставок из других регионов страны и установлением во втором квартале текущего года квоты на вывоз зерна, а также замедление темпов экспорта мясомолочной продукции, что связано с пандемией коронавирусной инфекции и с падением спроса иностранных предприятий, работающих в системе общественного питания и сегменте HoReCa. Предприятия Подмосковья за восемь месяцев 2020 года экспортировали продукции АПК на $641 млн, сообщал и министр сельского хозяйства и продовольствия Подмосковья Андрей Разин. «Мы прибавляем более 20% к объему прошлого года», — отмечал он. Наибольшим спросом пищевая продукция из Московской области пользуется в странах СНГ. В частности, Подмосковье наращивает поставку сельхозтоваров в Казахстан, туда уже отправляется 25% от общего объема вывоза. «Наиболее значимый прирост по сравнению с аналогичным периодом прошлого года наблюдается по мясной продукции — прибавили порядка 493%. По экспорту фруктов идет увеличение на 97%, по кофе — 30,9%, корма для животных — около 27%», — цитировала Разина пресс-служба минсельхозпрода региона. Самый же востребованный товар за рубежом — сахаристые кондитерские изделия, которых за январь — август Подмосковье реализовало уже на $146,2 млн. Также хорошим спросом пользуются разного рода напитки, в том числе фруктовые соки. Их экспортировано на $78,3 млн. На такую же сумму поставлено на внешние рынки из Московской области мясной продукции. Также, по словам министра, увеличился экспорт овощей, орехов и сухофруктов. Выгодное экономико-географическое положение Приморского края определяется тем, что территория региона имеет непосредственное соседство на севере с промышленно развитым Хабаровским краем, на западе — на протяжении почти 1 тыс. км с активно развивающимися Северо-Восточными районами Китая, на юге — с северной провинцией КНДР, рассказывает министр сельского хозяйства Приморья Андрей Бронц. «Со всеми этими регионами край имеет устойчивые железнодорожные и автомобильные сообщения, а на юге и востоке регион почти полторы тысячи километровым побережьем выходит к незамерзающему Японскому морю. Кроме того, всю территорию края с севера на юг пересекает крупнейшая в России и в мире Транссибирская магистраль. «Если рассматривать Дальний Восток, как «ворота» России в страны АТР, то его транспортный и логистический потенциал во многом связан с международными транспортными коридорами «Приморье-1» (Харбин — Гродеково — Владивосток/Находка/Восточный — порты АТР) и «Приморье-2» (Хуньчунь — Краскино — Посьет/Зарубино — порты АТР), которые являются важнейшим средством реализации транзитного потенциала Дальнего Востока России, — обращает внимание чиновник. — В рамках реализации данных проектов предусматривается модернизация приграничной инфраструктуры, включая строительство и расширение портов, пунктов пропуска, автомобильной и железнодорожной инфраструктуры». Для развития логистических проектов предусмотрено значительное упрощение приграничных процедур для транзитных грузов с российской и китайской сторон, продолжает Бронц. В сентябре 2019 года таможенные службы провели комплекс мероприятий, направленных на создание благоприятных условий транзитного перемещения товаров по обоим МТК, упростили процедуру оформления и сократили документооборот, что способствовало сокращению времени пропуска товара, декларирования и обеспечило бесперебойный режим работы. По оценкам международных экспертов, объем грузопотока по МТК «Приморье-1» и «Приморье-2» оценивается в 45 млн т зерновых и контейнерных грузов к 2025 году. В этом году Приморье рассчитывает поставить за рубеж продукции АПК на $1,4 млн. «Данный показатель планируем выполнить в полном объеме за счет экспорта рыбы и морепродуктов ($ 1,25 млн), зерна — $41 млн и прочих товаров (включая соевые бобы) — $100 млн», — обещает министр. По данным таможенной статистики, за восемь месяцев регион уже отправил за рубеж рыбы и морепродуктов на $919,3 млн.

Кто в аутсайдерахОднако не везде все так позитивно. По итогам семи месяцев этого года 20 из 72 осуществлявших экспорт регионов продемонстрировали снижение объема поставок продукции АПК за рубеж. Половина из этой двадцатки сосредоточена в конце списка. В топ-10 отстающих находятся три региона Приволжского федерального округа, по два региона Дальнего Востока и Северного Кавказа, а также по одному из ЮФО, Сибири и Центра страны. В целом последняя десятка отправила за рубеж продовольственных товаров на $49,6 млн против $51,2 млн годом ранее. Тем не менее, несмотря на то, что объемы поставок аутсайдеров невысоки, многие из них заметно увеличили отгрузки сельхозпродукции по итогам января — июля. Так, Кировская область (63-е место) нарастила экспорт в 1,6 раза — до $7,2 млн. Причем в структуре вывоза региона преобладают товары пищевой и перерабатывающей промышленности. На них приходится 58% поставок. И основную массу этого объема ($3,9 млн) занимают мучные кондитерские изделия. Также регион активно экспортирует рапсовое и горчичное масла ($2,2 млн) и картофель ($0,5 млн). В 2,2 раза (до $6,7 млн) увеличила отгрузки за рубеж Ярославская область, которая располагается в рейтинге на 65-й позиции. 46% от общего экспорта из региона занимает молочная и мясная продукция, в частности мясо птицы, молочная сыворотка, сыры и творог. Еще 38% составляет доля товаров пищепрома — сигареты, экстракты кофе и чая, а также солодовый экстракт. Прибавку по итогам семи месяцев показывает и республика Марий Эл (66-я строка рейтинга): объем отгрузок за рубеж регион увеличил за год с $4,3 млн до $6,5 млн. Основу его вывоза — 38,5%, или $2,5 млн — тоже составляет продукция пищевой и перерабатывающей промышленности (солодовый экстракт, мучные кондитерские изделия и пр.). Еще один важный сегмент для республики, на долю которого приходится около 35%, — прочая продукция, а точнее дрожжи, овощи и живые животные. Кроме того, в этом году Марий Эл поставила за рубеж ячмень на сумму $1,6 млн, в 2019-м такие отгрузки регионом не производились. На 68-й и 69-й местах рейтинга разместились республики Хакасия и Чечня, каждая отгрузила за рубеж по $4,3 млн. При этом первая нарастила вывоз по сравнению с прошлым годом в пять раз, а вторая — в 2,2 раза. Свыше 83% от общего объема экспорта Хакасии пришлось на пшеницу. Также регион отправлял за рубеж мучные кондитерские изделия (на $0,4 млн) и пиво (на $0,2 млн). В структуре поставок Чечни на пшеницу приходится 90,6%, на сушеную и соленую рыбу — 4,6%, остальное — на мясо КРС и прочие товары. До $2,2 млн (с $1,3 млн в 2019-м) увеличила экспорт Удмуртия. С таким объемом республика находится на 71-й позиции в списке регионов-экспортеров. Преобладает в ее отгрузках прочая продукция АПК (50%), среди которой спирт и спиртные напитки крепостью менее 80%, семена и плоды для посева, картофель и корм для животных. 41% экспорта составляет мясная и молочная продукция — свинина, свиной жир и субпродукты, а также мороженое. Экспорт Карачаево-Черкесии, которая расположилась на последнем месте, тоже составляет $2,2 млн за январь — июль 2020 года. Однако, в отличие от Удмуртии, регион, напротив, сбавил объемы. Годом ранее за аналогичный период республика поставила за рубеж $3,7 млн. 68% вывоза приходится на зерно, его отгрузки регион увеличил за год в три раза. Но эта прибавка не позволила компенсировать снижения в других важных для экспорта Карачаево-Черкесии категориях. В частности, вывоз продукции пищепрома сократился за это время с $0,8 млн до $0,5 млн, прочей продукции — с $1,8 млн до $0,2 млн, а поставки мясной и молочной продукции и вовсе упали до нуля с $0,7 млн по итогам семи месяцев прошлого года. Еще больше — в 2,3 раза — просел экспорт Забайкальского края, сократившись до $4 млн, и это — 70-я строка рейтинга. Основными статьями вывоза для региона являются товары пищевой и перерабатывающей промышленности (30%), мясная и молочная продукция (25%), а также прочая продукция АПК (17,5%). В 2,3 раза — до $6,7 млн — сократился объем поставок и из Еврейской АО (64-я позиция). В январе — июле этого года регион отгружал за рубеж только соевые бобы. Стоит отметить, что в 2019-м за такой же период АО экспортировала сои на $16 млн. Еще один регион из последней десятки аутсайдеров — Адыгея (67-е место) с объемом вывоза $5,5 млн. Годом ранее данный показатель составлял $6,6 млн. Регион активно экспортирует продукцию масложировой отрасли (38%), мясные и молочные товары (22%) и продукцию пищепрома (22%).

Какие перспективыПо мнению Анастасии Сысоевой, регионы с низкими показателями экспорта агропродовольственной продукции, расположенные вдали от мощных логистических артерий, могут улучшить свое положение в рейтинге двумя путями. Во-первых, за счет организации поставок высокомаржинальной продукции с высокой добавленной стоимостью. Во-вторых, благодаря вертикальной интеграции производства и логистики. При этом второй способ далеко не всегда рационален, отмечает она. «Понятно, что регионы заполярного края, рискованного земледелия и просто небольшие по территории вряд ли когда-нибудь попадут в топ эффективных по экспорту регионов в силу объективных причин, — добавляет старший руководитель проектов, направление «Оценка и финансовый консалтинг» группы компаний SRG Татьяна Козлова. — При этом у Нижегородской, Тюменской областей, Башкортостана есть все предпосылки для того, чтобы подняться в рейтинге».

Основу российского экспорта продовольствия пока по-прежнему

составляют зерновые, рыба и морепродукты и масложировая

продукция, напоминает директор направления «Стратегический

маркетинг» компании

«Ринкон менеджмент» Евгения Шалихманова. Высокие

показатели вывоза отдельных регионов связаны именно с

наличием базы для поставок таких товаров — массовых,

крупнотоннажных и пользующихся устойчивым спросом в мире.

Однако российские производители несырьевой продукции АПК пока

новички на мировом рынке. «Но для вывода товара на экспорт

мало только политической воли, требуется еще совершить

множество рутинных действий — провести исследования на

целевых рынках, перестроить производство под нужды зарубежных

потребителей, аккредитовать производителей для международных

поставок, найти контрагентов вне страны, отладить логистику

У многих российских регионов есть возможность наращивать внешнюю торговлю продовольствием, уверена Шалихманова. Например, Россия пока мало представлена в самом емком сегменте мировой торговли продовольствием — экспорте мяса. По мере усиления позиций мясной продукции, расширения круга компаний-экспортеров, увеличения списка стран, доступных для трансграничной торговли, будут расти и показатели вывоза из регионов Центра и Поволжья, лидирующих по производству мяса. «Еще один очень емкий сегмент международной торговли, где Россия пока почти не играет — это напитки, как алкогольные, так и безалкогольные, — напоминает эксперт. — И здесь есть возможности по созданию производства даже у областей, не имеющих климатических авансов, зато имеющих доступ к логистическим мощностям». Баланс сил среди регионов может сильно измениться со временем, верит Шалихманова, особенно когда и если заработает система региональных складов-консолидаторов продукции. Ведь зачастую для организации ритмичных экспортных поставок недостаточно мощностей одного производителя, потому что требования зарубежных контрагентов подразумевают поставки крупных партий just-in-time и по широкому перечню позиций, поясняет она. Что касается развития вывоза зерна, то, конечно, наибольшим потенциалом хотя бы в силу климатических особенностей обладает южный кластер, комментирует вице-президент Российского зернового союза (РЗС) Александр Корбут. «Перспективы Центрального Черноземья зависят от того, как проходит сезон на юге, большой ли урожай. По этому же принципу подключается к экспорту и Поволжье, — рассказывает он. — Сложнее всего с поставками из Сибири, регионов Южного Урала и Верхнего Поволжья». Хотя у последнего ситуация может улучшиться с развитием сообщения с балтийскими портами, надеется эксперт. Уже сейчас есть опыт отправления зерна оттуда в Санкт-Петербург, где его перегружают на крупнотоннажные суда. Южному Уралу стоит приглядеться к иранскому рынку, там востребованы не только ячмень и пшеница, но и кукуруза, подсолнечный шрот, рекомендует Корбут. Сибирь чаще вступает в международную торговлю при наличии точных требований к продукции, низких цен из-за высокого урожая или других условий, делающих продукцию конкурентной. Так, в прошлом сезоне СФО активно поставлял зерно на внешние рынки благодаря субсидиям на железнодорожные перевозки, но сейчас они отменены. «Переход Сибири на скороспелые сорта сои может расширить возможности экспорта и этой агрокультуры, — считает эксперт. — Наша соя не генномодифицированная, при правильном позиционировании ее можно успешно реализовывать по цене более высокой, чем обычную». До 80% от общего объема молока в стране производят и перерабатывают 20-25 регионов, говорит гендиректор Национального союза производителей молока («Союзмолоко») Артем Белов. И это не всегда связано с экономическими, географическими или иными особенностями регионов. Хотя, к примеру, значимые объемы мороженого в Китай поставляются именно с Дальнего Востока, это удобно. А в Москве и Московской области сосредоточено большое количество заводов международных компаний — Danone, Ehrmann, PepsiCo, что также закономерно приводит к существенным объемам поставок молочной продукции за рубеж. Однако потенциал экспорта молочных товаров неверно рассматривать только в разрезе регионов. «Вывозят продукцию в третьи страны конкретные крупные компании, бизнес. Около 90% российских поставок — это именно брендовые товары с высокой добавленной стоимостью», — поясняет он.

Агроинвестор |